→ Calculez ici votre futur loyer hypothécaire ! ← |

| Assurez-vous et économisez ! |

Les possesseurs

d'une habitation doivent se poser la question:

Leur faut-il vraiment sortir, année après année, leur

crédit hypothécaire ?

Cette solution n'est pas optimale,

avant tout sur le plan fiscal.

L'alternative a un nom : amortissement indirect.

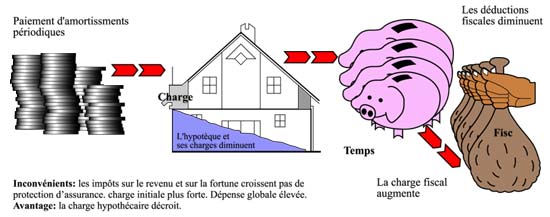

| Amortissement direct: |

|

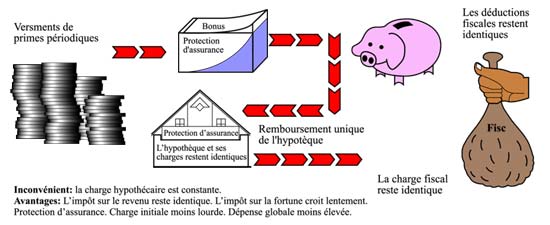

| Amortissement indirect: |

© Graphique "HandelsZeitung" - Article publié dans "Bilan" |

| Le 3e pilier, instrument performant pour l'accession à la propriété: |

Vous n'envisagez peut-être

pas de devenir propriétaire, même à moyen ou long terme.

" Seriez-vous toutefois intéressé de limiter, à

l'âge de la retraite, la future baisse de vos revenus tout en bénéficiant

dès à présent d'avantages fiscaux ? ". Cet argument

d'appel, développé par nombre d'institutions financières,

se justifie. La plupart des salariés disposeront en effet, après

65 ans, de rentes (AVS et 2e pilier compris) atteignent tout juste 6o% de

leur revenu antérieur, Dans ces conditions, la possibilité de

rester locataire d'un logement confortable (et toujours soumis à d'éventuelles

hausses de loyer) peut s'avérer bien délicate. Pour conserver

dans le futur une qualité de vie répondant à nos attentes,

et si l'on ne compte pas sur un héritage conséquent, la solution

passe immanquablement par la constitution d'une épargne débutée

suffisamment tôt et, autant que possible, d'un bon apport... En cela,

le 3e pilier représente une solution adéquate.

Avant d'illustrer la mise en pratique des deux instruments de prévoyance

privée que sont respectivement le 3e pilier lié " A "

et le 3e palier libre " B " face à l'accession à la

propriété, rappelons tout d'abord leurs principales caractéristiques.

| Comment fonctionne le 3e pilier lié : (A) ? |

Les principales règles qui régissent le fonctionnement d'un 3e pilier lié sont déterminées par la Confédération. Elles sont donc identiques quel que soit le canton de résidence. Il est tout d'abord indispensable d'avoir une activité lucrative en Suisse (en tant que salarié ou indépendant). Ainsi, pour un salarié (qui bénéficie déjà d''une prévoyance professionnelle), un montant maximum de 5731 francs peut être mis de côté, chaque année, sur un tel instrument. Cette limite s'accroit périodiquement, dans la même proportion que l'augmentation des rentes de l'AVS (soit tous les deux ou trois ans). De sorte que dès le 1er janvier 1999, le montant maximum sera cette fois porté à 5'789 francs. Un compte de 3e pilier lié peut s'ouvrir aussi bien dans une banque que dans une assurance. Quelle que soit l'institution financière, la disponibilité des avoirs est soumise à des règles strictes, semblables à celles du 2e pilier. De fait, le capital ne sera en principe pas disponible 5 ans avant l'âge officiel de la retraite. Un retrait antcipé des avoirs est toutefois autorisé lorsque l'on se met à son compte, que l'on quitte définitivement la Suisse ou encore que l'on est frappé d'invalidité... De surcroît, des dispositions particulières existent dans le cadre de l'accession à la propriété, pour autant qu'il s'agisse d'une résidence principale (en Suisse ou en France frontalière par exemple). Un retrait partiel ou total est alors possible dans le but de réunir les fonds propres utiles (en principe 2o% du prix d'achat ainsi que les frais d'acquisition). D'autre part, un propriétaire sera en mesure, tous les 5 ans, de sortir le capital constitué pour amortir une partie de son emprunt hypothécaire. Cette dernière possibilité est (dans certains cas) judicieuse si - par malheur - les taux d'intérêts devaient augmenter à la fois sensiblement et durablement...

| Traitement fiscal avantageux : |

Les avoirs du 3e pilier lié ne font pas l'objet d'un impôt anticipé et ne sont pas imposés sur la fortune. De plus, dans la limite des montants indiqués plus haut, la somme mise de côté chaque année est intégralement déductible du revenu imposable (ICC et IFD), ce qui contribue bien évidemment à payer moins d'impôts. Ainsi, il est fréquent de constater que pour 1000 francs versés sur un tel instmment, la baisse d'impôt avoisinera (selon le revenu imposable de la personne) de 300 à 400 francs. La constitution d'une prévoyance liée se trouve donc largement favorisée par la Confédération... Seul point noir : un retrait du capital est soumis à un impôt déterminé cette fois par le canton de résidence. Actuellement, à Genève, celui ci représente fréquemment de 5 à 6,50% de la somme retirée.

| Comment fonctionne un 3e pilier libre : (B) ? |

Un investisemment d'épargne conclu en prévoyance libre (3e pilier -B -) se réalise exclusivement auprès d'une assurance. Tout un chacun peu ouvrir un tel compte, même sans être au bénéfice d'une activité lucrative. Le 3e pilier libre présente également des avantages fiscaux, déjà dans la mesure ou son rendement n'est pas soumis à l'impôt anticipé. Par ailleurs, dans le canton de Genève, sa déductibilité fiscale est réelle, mais seulement sur le revenu imposable -ICC-. Le montant déductibles sont plus limités que ceux du 3e pilier lié - A - : au maximum par année 2000 francs pour un célibataire, 3000 francs pour un couple (plus 750 francs par enfant à charge) Ces chiffres sont doublés dès lors que le preneur d'assurance est indépendant et que son conjoint et lui-même ne cotisent pas à une prévoyance professionnelle. Les avoirs sont imposables sur la fortune, mais ne font normalement pas l'objet d'un impôt au moment du retrait. Un retrait (ou un prêt sur police) est précisément possible er tout temps et sans conditions particulières à justifier.

Un 3e pilier libre peut donc parfaitement être mis en garantie dans un plan de financement immobilier visant l'acquisition d'une résidence principale ou même secondaire, l'échéance du plan se fixant sans forcément tenir compte de l'âge de ta retraite. Etant donné ses caractéristiques, ce produit se

montre, en particulier, approprié

pour une personne n'ayant pas d'activité lucrative (mère au

foyer notamment).

| Le 3e pilier pour anticiper un financement immobilier " bon marché " |

Si l'on est déjà

titulaire d'un compte de 3e pilier depuis plusieurs années et que le

désir de devenir propriétaire d'une résidence principale

se précise, l'on peut avantageusement tirer profit de cette situation.

Il peut tout d'abord s'agir de réunir plus facilement les fonds propres

utiles en retirant le capital disponible. L'opération sera forcément

réussie si le compte était ouvert auprès d'une banque.

Elle le sera moins dans le cas d'un instrument réalisé depuis

quelques années seulement auprès d'une assurance. En effet,

si le contrat d'assurance prévoit le versement de prestations en cas

de décès ou d'invalidité, la part épargne sera

encore faible, car les premières " primes " contribuent principalement

aux frais de gestion de l'assurance. Il n'est donc pas rentable d'interrombre

rapidement (avant 7 ou 8 ans de préférence) un 3e pilier engagé

dans une assurance…

L'autre possibilité, veritable levier pour une accession à la

propriété meilleur marché, consiste à poursuivre

normalement son 3e pilier (surtout s'il s'agit d'un contrat d'assurance) en

le mettant en garantie auprès du prêteur qui vous octroie le

prêt hypothécaire. Cette formule contribuera aussi à limiter

le besoin en fonds propres et surtout à mettre en place un plan de

financement incluant un amortissement indirect, plan par lequel les avoirs

de votre prévoyance privé seront à terme utilisés

pour rembourser tout ou partie du prêt.

En imaginant qu'une épargne de ce type même relativement modeste,

a débuté avant l'âge de 30 ans, le capital escompté

pour la retraite sera facilement important en raison du cumul des intérêts

sur une aussi longue période. Ainsi dans le budget de ce nouveau propriétaire,

seuls les intérêts de la dette (et les charges courantes du logement)

se substitueront au loyer locatif. Si bien que l'effort financier sera négligeable,

voire nul !

| La responsabilité des parents envers la future génération de propriétaires : |

Partant du constat que plus une durée de capitalisation est longue, plus il est aisé de constituer une somme importante pour la retraite, on pourrait souhaiter qu'un nombre croissant de parents incitent leurs enfants à entreprendre une épargne dès leur jeune âge. Les enfants seraient alors en mesure d'acheter plus facilement leur logement principal au moment souhaité. Pourquoi donc ne pas susciter -- et même (co-)financer - une épargne faite à leur nom ? cela est possible dans le cadre d'un 3e pilier. Celui-ci devra se réaliser sous la forme " libre " (3e pilier -B- ) s'ils n'ont pas encore d'activité lucrative.

L'amortissement indirect:

Si vous n'avez pas encore de prévoyance privée et que vous vous apprêtez à devinir propiétaire, l'ouverture prochaine d'un compte de 3e pilier (au moment de la mise en place du plan de financement) sera là encore, certainement, un bon choix, parmi les formes de remboursement possible d'un emprunt hypothécaire, l'amortissement indirect est effet, souvent plus rentable que les autres alternatives d'amortissement direct. Toutefois, il est recommandé d'effectuer une étude personnalisée afin ci être clairement conscient des différences dans le budget et la fiscalité à court moyen et long terme. Si la prévoyance privée se réalise auprès d'une assurance. Vous pourrez également prévoir dans le même contrat une couverture de risques en cas d'invalidité et de décès. Le prêteur potentiel devient alors cette même compagnie d'assurance (pour autant qu'elle octroie des prêts), bien entendu une banque qui l'accepte en garantie

Si vous êtes déjà propriétaire:

Votre actuel financement mériterait

peut-être un réexamens si celui-ci comprend un amortissement

direct. Il est possible de calculer et d'identifier avec précision

les conséquences (toujours à courte, moyenne et longue échéance)

d'une transformation incluant cette fois un amortissement indirect. L'avantage

est très vraisemblablement si vos revenus sont plutôt "

confortable " surtout si vous n'approchez pas encore l'âge de la

retraite.

| Instruments "traditionnels " ou orientés sur la performance ? |

Les taux d'intérêts

sont aujourd'hui bas ce constat s'applique également aux intérêts

servis par les comptes bancaires traditionnels. En matière de prévoyance

privée les instruments. Il vaut la peine de commencer tôt à

épargner.

Classiques proposent toutefois un rendement plus favorable et surtout historiquement,

supérieur au taux de l'inflation. On constate en effet avec une vision

portant sur quelques dizaines d'années que le rendement annuel d'un

3e pilier - traditionnel avoisine près de 4,5% alors que l'inflation

approche 3%. Depuis quelques années , des professionnels suisses de

la finance ont par ailleurs développé de nouveaux produits visant

encore une meilleure performance. Pour cela l'accroissement de l'épargne

est associé aux résultats provenant d'un choix de fonds de placement.

Ces produits (proposés aussi bien dans des banques que des assurances)

sont conçus pour obtenir un rendement annuel de 5 à 7 %

Parution "Tout l'immobilier" décembre 1998